IMU 2020: sanzioni e ravvedimento per chi paga in ritardo

Ravvedimento operoso anche per l’IMU 2020: ecco come fruire della riduzione delle sanzioni in caso di pagamento tardivo, errato o incompleto dell’imposta sulla casa, oltre ad una panoramica generale sulla possibile proroga.

L’emergenza COVID-19 ha spinto il governo ad adottare una serie di politiche di sostegno alle imprese ed ai contribuenti, molto spesso orientate verso la sospensione delle più gravose scadenze fiscali, tra cui adempimenti legati all’iva o a tasse come la tari, per questo motivo il pensiero comune ha fatto credere ai contribuenti che potesse essere oggetto di sospensione anche l’imposta municipale unica.

La nuova IMU, concepita dalla Legge di bilancio 2020, perseguendo un’ottica di semplificazione procedurale, congiuntamente alla Tasi, non è stata invece oggetto di politiche di slittamento dei pagamenti e quindi ha conservato la sua naturale scadenza al giorno 16 giugno.

Sanzioni e ravvedimento operoso IMU 2020: cosa si paga il 16 giugno

Il prossimo martedì i contribuenti si troveranno a dover versare l’acconto IMU, riunificato con la tasi, calcolato sulla base di quanto è stato da loro versato nel periodo d’imposta precedente.

Trattasi infatti di un acconto, quello in scadenza, chiamato storico, in quanto esso tiene conto dell’importo versato dal proprietario degli immobili e dei terreni oggetto d’imposta, nel 2019.

Volendo semplificare il metodo di calcolo del tributo, al fine di effettuare un controllo informale sull’importo che si andrà a versare il 16 giugno, basta effettuare la somma dell’imposta IMU e TASI versata nel 2019 e dividerla per due.

Quella sarà la somma che configurerà sull’f24 che dovremo versare allo stato.

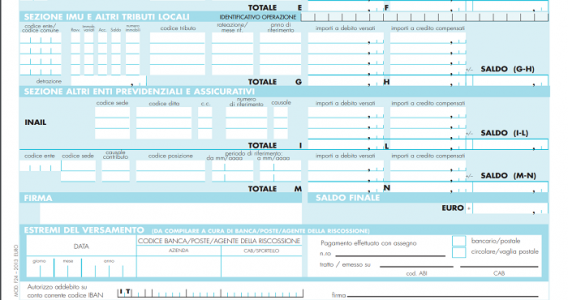

Il pagamento dell’IMU avverrà con il tradizionale metodo, quello appunto dell’F24, da presentare in banca o alle poste o avvalendosi del proprio intermediario.

Le sanzioni e gli interessi in caso di ritardo del pagamento dell’IMU dovuta a titolo di acconto per il 2020

Il 16 giugno, come abbiamo più volte ripetuto, è la scadenza ufficiale prevista per il versamento dell’acconto 2020 dell’imposta municipale unica, nel caso in cui però tale data non possa essere rispettata sono previste altre modalità di adeguamento concesse al contribuente in mora.

L’istituto che viene utilizzato per regolarizzare i pagamenti non effettuati entro le scadenze previste è il ravvedimento operoso.

Attraverso tale procedura è possibile, infatti, versare le imposte dovute senza incorrere in provvedimenti forzosi, con l’applicazione però di maggiorazioni dell’importo dovuto, consistenti in sanzioni ed interessi.

Il calcolo delle sanzioni e degli interessi dovuti per il versamento effettuato dopo la scadenza naturale, in questo caso dell’IMU, deve essere compiuto applicando una serie di percentuali che si distinguono tra di loro in base ai giorni di mora del contribuente.

Il ravvedimento operoso: le sanzioni per il ritardo nel versamento IMU 2020

Un eventuale mancato pagamento dell’IMU da pagare a titolo di acconto 2020, accertato mediante controlli effettuati dall’amministrazione finanziaria, comporterebbe oltre alla richiesta del versamento integrale del tributo anche l’applicazione della sanzione cosiddetta ordinaria commisurata nel 30% dell’importo originariamente dovuto.

Il ravvedimento operoso è nato proprio per andare incontro ai contribuenti che, pur non avendo rispettato le scadenze, hanno l’intenzione di regolarizzare la loro situazione debitoria.

Vi sono diverse tipologie di ravvedimento, distinte sulla base dei giorni che intercorrono tra la scadenza originale del versamento e la sua regolarizzazione.

Il ravvedimento operoso può essere:

- super breve: a volte erroneamente definito come “sprint” il ravvedimento operoso effettuato entro 14 giorni dalla scadenza prevista, ed entro tale intervallo si applica una sanzione dello 0,1%, pari a 1/10 di quella ordinaria dell’1%, per ogni giorni di ritardo;

- Breve: se si provvede al pagamento entro 30 giorni dalla scadenza prevista e precisamente dal 15° al 30° giorno, si dovrà applicare una sanzione pari all’1,5% da calcolare sull’importo del tributo dovuto;

- Medio: in questo caso la sanzione sale all’1,67% quando il pagamento dell’IMU avviene entro 90 giorni dal termine previsto per il versamento, ovvero dal termine di presentazione della dichiarazione se si tratta di regolarizzazione di omissioni o di errori commessi in dichiarazione;

- Lungo: questo tipo di ravvedimento scatta se si passano i 90 giorni ma se il pagamento viene comunque fatto entro il termine di 1 anno, e consiste nella corresponsione insieme all’IMU di una sanzione del 3,75%.

A seguito dell’abrogazione del comma 1-bis dell’articolo 13 del D.Lgs. 472/1997, è stata introdotta un’ulteriore possibilità di regolarizzazione per i contribuenti che dovessero sforare un anno dalla scadenza originale dell’imposta, chiamata ravvedimento operoso lunghissimo.

La novità sul ravvedimento operoso: come funziona quello “lunghissimo”

L’abrogazione del comma 1-bis dell’art. 13 del D.lgs 472/1997 ha esteso a tutti i tributi, inclusi quelli locali, alcune riduzioni sanzionatorie che in precedenza erano riservate ai casi di ravvedimento operoso per i tributi erariali.

Nel caso in cui il contribuente superi la soglia dei 12 mesi, è comunque in tempo per regolarizzare la sua posizione senza dover applicare la sanzione ordinaria del 30%, scatta quindi la novità del ravvedimento lunghissimo, applicabile da quest’anno anche all’IMU nei casi di mancato versamento entro i due anni o oltre questo termine.

Se il pagamento viene effettuato entro 2 anni dal termine previsto o da quello di presentazione della dichiarazione periodica, la sanzione ordinaria del 30% viene ridotta ad 1/7 e quindi è pari al 4,29%.Si sale invece al 5% quando il versamento dell’IMU avviene oltre due anni dall’omissione o dall’errore.

La sanzione può infine arrivare fino al 6%, nel caso in cui la regolarizzazione dovesse avvenire dopo aver ricevuto il verbale di constatazione, ma entro la notificazione dell’atto di accertamento, quindi comunque sempre prima dell’emissione della cartella esattoriale.

Si rende importante ricordare che a tutte le sanzioni indicate prima, va aggiunto il pagamento degli interessi di mora, con maturazione giorno per giorno, evidenziando inoltre che per il 2020 il tasso applicato è pari allo 0,05%, in deciso calo rispetto allo 0,8% del 2019.(fonte:informazionefiscale.it)